2023(令和5)年度税制改正のポイント

2023(令和5)年度税制改正では、個人の投資や贈与に関連する部分が大幅に改正されます。今回の改正は、個人の財産形成・財産管理に大きくかかわる改正となります。以下、主なポイントをご紹介します。

Ⅰ.個人の投資関連

1.NISA制度の拡充

NISA制度は、個人投資家のための税制優遇制度です。通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

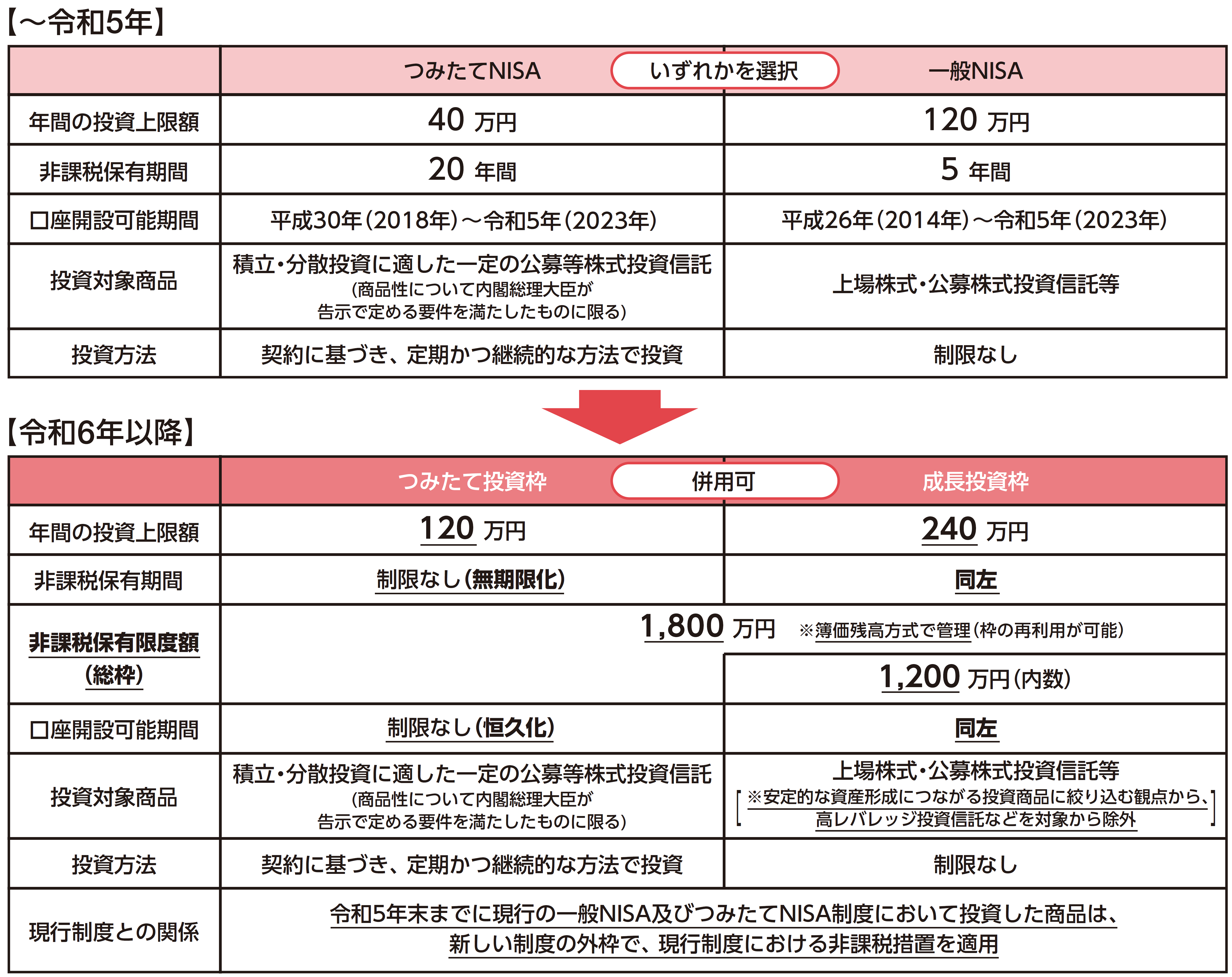

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税となる、すなわち、税金がかからなくなる制度です。2024(令和6)年以降、このNISA制度が大幅に拡充されます。まず、従前、期限のあった非課税保有期間につき期限が撤廃され無期限化するとともに、口座開設可能期間についても期限を設けず、恒久的な制度となります。一定の投資信託を対象とする長期・積立・分散投資の枠(「つみたて投資枠」)については、年間投資上限額が120万円に拡充されます。上場株式への投資が可能な現行の一般NISAの役割を引き継ぐ「成長投資枠」を設けることとし、「成長投資枠」については、年間投資上限額を240万円に拡充するとともに、「つみたて投資枠」との併用を可能とします。また、一生涯にわたる非課税保有限度額として、1,800万円を新たに設定し、「成長投資枠」については、その内数として1,200万円とします。詳細はつぎのとおりです。

(出典 財務省HP 一部抜粋)

Ⅱ.個人の贈与関連の改正

1.相続時精算課税制度の見直し

「相続時精算課税制度」は原則として60歳以上の父母または祖父母などから、18歳以上の子や孫に対して財産を贈与した場合に選択できる贈与税の制度です。贈与を受けた財産は、贈与時は特別控除額(限度額累計2,500万円)まで贈与税がかかりませんが、相続発生時には、相続財産に加算され相続税の対象となるものです。特別控除額が大きく、多額の贈与に適した制度ですが、いったん選択すると以降の贈与は少額でも申告が必要となるなど手間がかかる面もありました。また、暦年課税制度にある基礎控除や相続財産への加算期間の制限に相当する規定が存在しないことから、相続税対策としては相対的に利用しにくい面がありました。しかし、高齢世代が保有する資産をより早いタイミングで若年世代に移転することにより、有効活用を図り、経済の活性化が望まれることから、今般、相続時精算課税の制度が見直されることとなりました。具体的には以下のとおりです。

(1)相続時精算課税制度における基礎控除の創設

2024(令和6)年1月以降の贈与から制度を選択後も、毎年110万円(基礎控除)以下の贈与については贈与税申告が不要となります。この改正により、一定の範囲で申告の手間が省けるだけでなく、基礎控除の部分では、相続財産への加算期間に制限がないことで逆に相続税対策としては有利なケースもあります。例えば、贈与の1年後に贈与者が亡くなった場合、暦年課税制度では贈与した財産の全額が相続財産に加算されるのに対し、相続時精算課税制度では贈与した財産から基礎控除額が差し引かれて加算されることとなります。

(2)災害により被害を受けた場合の再計算の導入

土地または建物につき、この制度の適用を受けた場合に、その土地または建物が災害により一定の被害を受けたときは、相続税の計算において評価額を再計算することができるようになります。従来は、制度の適用を受けた場合は、その後、災害等により被害を受けたときでも災害前の評価額で相続財産に加算され、相続税の課税対象となっていました。激甚災害もたびたび発生していますので、この制度の適用により災害によるリスクが軽減されることは歓迎したいと思います。

2.暦年贈与における生前贈与の加算期間の見直し

相続が発生した場合に、相続人が、その相続の開始前7年以内に、亡くなった方(被相続人)から贈与により財産を取得したことがあるときは、その贈与により取得した財産を相続財産に加算することとなります。この改正は2024(令和6)年1月以降の贈与に関し、現行の3年から7年に順次延長されます。

また、延長した4年間に受けた贈与のうち、合計100万円までは相続財産に加算しないこととなります。

3.教育資金の一括贈与の見直し

この制度は、祖父母など(直系尊属)から、30歳未満の孫等へ教育資金を贈与した場合、一定の要件により受贈者1人につき、1,500万円まで贈与税が非課税となる制度です。今般は、適用期間が3年間延長され、2026(令和8)年3月までとなります。

また、2023(令和5)年4月以降取得した信託受益権等について、契約満了時と相続発生時の取扱いが変更となります。受贈者が30歳時点で贈与残高があった場合、その残高に贈与税がかかりますが、適用税率が比較的有利な特例税率から一般税率となり課税が強化されます。また、相続発生時に残高がある場合、相続税の課税財産が5億円超のときは相続財産に加算されることとなります。

4.結婚・子育て資金の一括贈与の見直し

この制度は、祖父母・父母など(直系尊属)から、18歳以上50歳未満の子・孫等へ結婚・子育て資金を贈与した場合、一定の要件により受贈者1人につき、1,000万円まで贈与税が非課税となる制度です。今般は、適用期間が2年間延長され、2025(令和7)年3月までとなります。

この制度も、教育資金の一括贈与と同様、2023(令和5)年4月以降取得した信託受益権等について、契約終了時の課税が強化されます。受贈者が50歳時点で残高があった場合の適用税率が、特例税率から一般税率となります。