公的年金の税金(所得税)はどうやって計算される?

社会保険料などを控除して計算

公的年金のうち、障害年金と遺族年金は非課税ですが、一定額以上の老齢年金は課税の対象となります。所得税の計算は、年金額から社会保険料※(国民健康保険料または後期高齢者医療保険料、介護保険料)と下表の各種控除を差し引いたうえで税率(所得税率・復興特別所得税率)を乗じて計算します。

年金以外にも所得がある人などは確定申告が必要となります。

※社会保険料は年金から引かれた(特別徴収された)ものです。

所得税の課税対象となる公的年金

以下、ブルーの囲い部分は2025(令和7)年度税制改正によるものです。

- 障害年金・遺族年金 ⇒ 非課税

- 老齢年金 ⇒ 一定額以上で課税対象

65歳未満 : 108万円以上※

65歳以上 : 158万円以上※

|

※2025(令和7)年12月から次のとおりとなります。 65歳未満 : 155万円以上 すでに源泉徴収された税額は12月の年金支払時に精算されます。 |

- 課税対象となった=所得税が課税されるわけではありません。税金は社会保険料や各種控除を差し引いた金額に課税されます。例えば65歳以上の単身者の場合、年金額(月額)から社会保険料(月額)を差し引いた額が135,000円以下※であれば所得税は源泉徴収されません。

※2025(令和7)年分については、12月の年金支払時に改正後の基礎的控除額「1カ月の年金支払額×25%+100,000円(65歳未満の人は最低12.5万円、65歳以上の人は最低16.5万円)」を用いて1年分の税額が計算され、すでに源泉徴収された税額との精算が行われます。

- 課税対象となる年金受給者には、毎年、日本年金機構などから「公的年金等の受給者の扶養親族等申告書」が送付されますので、それを提出することで各種控除(配偶者控除、扶養控除、障害者控除など)を受けることができます。提出しないと各種控除が受けられず、源泉徴収税額が多くなる場合があります。

2025(令和7)年分について

特定親族特別控除※の適用を受ける場合や、扶養親族等の所得要件の改正により新たに要件を満たすことになった親族について新たに扶養控除等の適用を受ける場合は、原則確定申告が必要です。2026(令和8)年分以降は、「扶養親族等申告書」の提出により控除を受けられるようになります。

※特定親族特別控除は、2025(令和7)年度税制改正で新たに創設された控除制度で、特別親族とは、生計を一にする19歳以上23歳未満の親族(配偶者などを除く)で、合計所得金額が58万円超123万円以下の人。

- 受給者本人が障害者・寡婦・ひとり親に該当せず、控除対象となる配偶者または扶養親族がいない人は、扶養親族等申告書を提出する必要はありません。

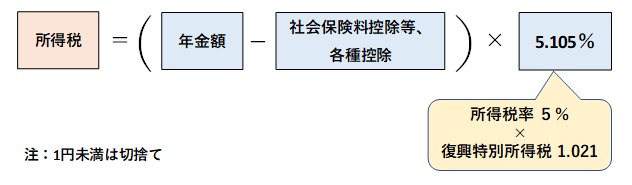

公的年金の源泉徴収額(所得税)の計算

年金額から社会保険料控除等、各種控除を差し引いた額に所得税率5.105%(復興特別所得税を含む)を掛けて算出します。

| 控除の種類 | 対象者 | 月割控除額(1カ月あたり) | |

|---|---|---|---|

| 基礎的控除額(公的年金等控除、基礎控除相当) | 受給者全員 |

1ヵ月の年金支払額×25%+65,000円

|

|

| 配偶者控除以下の控除を受けるためには「扶養親族等申告書」を提出する必要があります | |||

| 配偶者控除 | 控除対象の配偶者がいる人 | その年の12月31日時点で70歳未満の配偶者32,500円、70歳以上の配偶者40,000円 | |

| 扶養控除 | その年の12月31日時点で16歳以上(19歳以上23歳未満、70歳以上を除く)の扶養親族がいる人 | 32,500円×人数 | |

| 特定扶養親族控除 | その年の12月31日時点で19歳以上23歳未満の控除対象扶養親族がいる人 | 52,500円×人数 | |

| 老人扶養親族控除 | その年の12月31日時点で70歳以上の控除対象扶養親族がいる人 | 40,000円×人数 | |

| 普通障害者控除 | 本人、控除対象配偶者、扶養親族のいずれかが障害状態にある人 | 22,500円×人数 | |

| 特別障害者控除 | 本人、控除対象配偶者、扶養親族のいずれかが重度の障害状態にある人 | 35,000円×人数 | |

| 同居特別障害者控除 | 重度の精神障害状態にある控除対象配偶者、扶養親族と同居している人 | 62,500円×人数 | |

| 寡婦控除 |

合計所得金額が500万円以下の人で、①または②に該当する人(夫の生死が明らかでない人も含む) |

22,500円 | |

| ひとり親控除 | 合計所得金額が500万円以下の人で、子どもを扶養する単身の人 | 30,000円 | |

注:各種控除は月割控除額×その年金支給額の計算の基礎となった月数で計算します。

<日本年金機構ホームページ「令和6年分公的年金等の源泉徴収票」の送付について、「令和7年度税制改正による所得税の基礎控除の見直し等について」>

確定申告が必要な人の例

- 給与と年金を受けている人

- 年金以外にもその他の所得がある人

- 医療費控除や生命保険料控除を受ける人

- 2カ所以上の年金の支払者に対して扶養親族等申告書を提出している人

- 2025(令和7)年分について、特定親族特別控除の適用を受ける場合など(上記参照)

確定申告が不要な場合もあります

公的年金等の収入金額の合計額が400万円以下で、かつ、公的年金等にかかる雑所得以外の所得金額が20万円以下であれば確定申告は不要です。

例えば、収入が公的年金(老齢年金)のみで400万円以下の場合、「扶養親族等申告書」を提出していれば、配偶者控除などを受けられ確定申告は不要です。

確定申告が不要な場合でも、確定申告(還付申告)をして税金の還付を受けられる場合があります。「生命保険料控除」「地震保険料控除」「医療費控除」「雑損控除」などの控除を受ける場合は、確定申告が必要です。

また、「扶養親族等申告書」を提出した後に扶養親族が増えた場合や、扶養親族がいるのに「扶養親族等申告書」を提出していない場合などは、確定申告をして還付を受けることができます。

確定申告が不要でも住民税の申告が必要な場合があります。

小冊子『知っておきたい 生命保険と税金の知識』もご活用ください。

生命保険に関する税金について、ぜひ知っておきたい事柄を10の事例をあげてそれぞれの課税額の計算の仕方を詳しく解説しています。