リスクに備えるための生活設計

万一の場合

万一の際に必要な保障額の算出方法と具体例

「必要保障額積み上げ方式」による算出例

万一のとき、遺族保障のために必要な金額は、家族構成・現在の収入・資産状況・子どもの年齢などにより異なります。一般的に、「支出見込額(必要となる金額)」から「収入見込額(将来期待できる収入金額)」を差し引き、その不足分を「必要保障額(目安)」とする考え方があります。これを「必要保障額積み上げ方式」と言います。

必要保障額積み上げ方式の算出例はこちらから。

生命保険に関するQ&A 「生命保険の加入金額の目安は?」のページへ

必要保障額算出の具体例

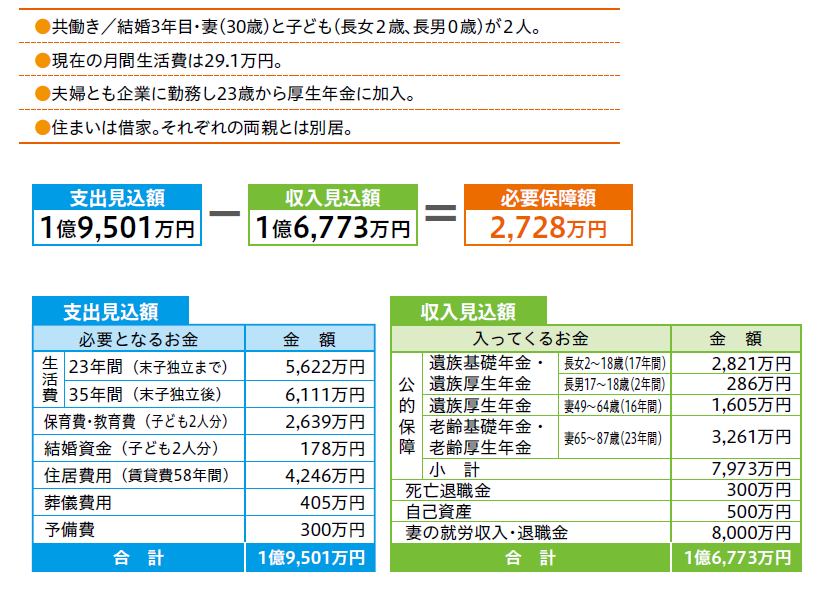

会社員のケース:共働きのAさん(32歳・男性)

| ・生活費は、(末子独立まで):月額29.1万円×0.7×12カ月×23年、(末子独立後):月額29.1万円×0.5×12カ月×35年で計算。 ・公的保障は、2023(令和5)年度の年金額。Aさん・妻の平均標準報酬額をそれぞれ33万円・25万円で計算。 ・妻の就労収入は、年間240万円(税金・社会保険料を控除後の額)×60歳になるまでの30年間、退職金は800万円で計算。 |

遺族の生活費などは、会社員の場合は遺族厚生年金や企業保障などである程度まで保障されますが、それだけでは不十分なのが実情のようです。この不足分は生命保険の追加契約などで準備しておく必要があります。

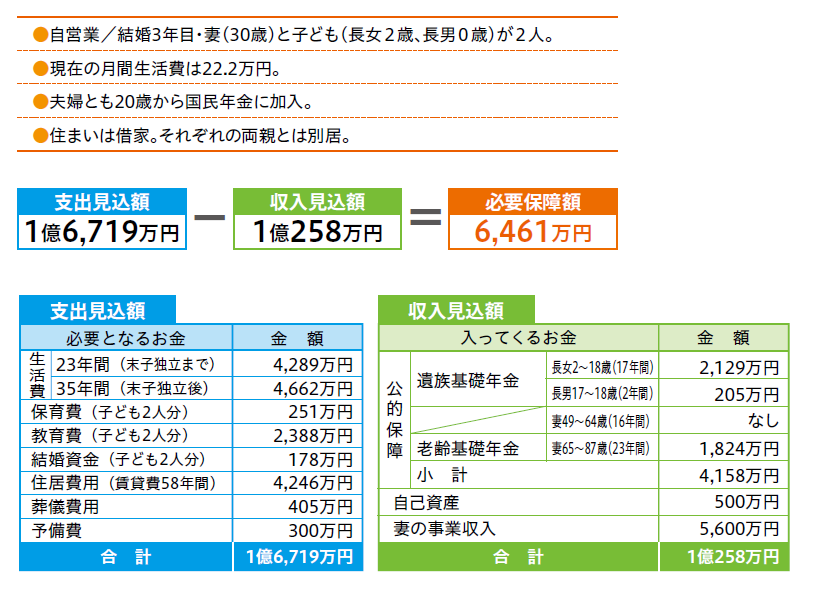

自営業のケース:自営業のBさん(32歳・男性)

| ・生活費は、(末子独立まで):月額22.2万円×0.7×12カ月×23年、(末子独立後):月額22.2万円×0.5×12カ月×35年で計算。 ・公的保障は、2023(令和5)年度の年金額。 ・妻の事業収入は、年間160万円(税金・社会保険料を控除後の額)×65歳になるまでの35年間で計算。 |

自営業者の場合、厚生年金や企業保障がないため必要保障額は一般的に会社員より多くなります。その代わりに上記のケースのように世帯主死亡後の事業収入が見込めることもありますが、事業を承継しないケースや、承継後の事業がうまくいかないケースを想定した場合は、必要保障額がさらに大きくなります。